23. 1. 2024

Investování není zase až tak náročná činnost, pokud víte, jak na to. Největší problém při investování jste vy sami - nejhorší je totiž strach z investování nebo naopak příliš velké sebevědomí. Obojí lze vyřešit snadno. Stačí dodržovat 3 nejdůležitější zásady při investování - diverzifikace, diverzifikace a diverzifikace. Potom i velice bojácný člověk nebo naopak střelec mohou dosáhnout skvělých výsledků podle jejich rizikové chuti a bez zbytečných ztrát.

Jak začít s investováním? Uložte si rezervu na 6 měsíčních rodinných výdajů někam na spořící účet nebo jiný konzervativní produkt. Ideální jsou nyní podílové fondy ukládající peníze do repo operací u ČNB - jsou bezpečné a za určitých okolností se nemusí výnosy danit. Výnosy na spořícím nebo termínovaném účtu se daní vždy. A se zbytkem peněz začněte investovat.

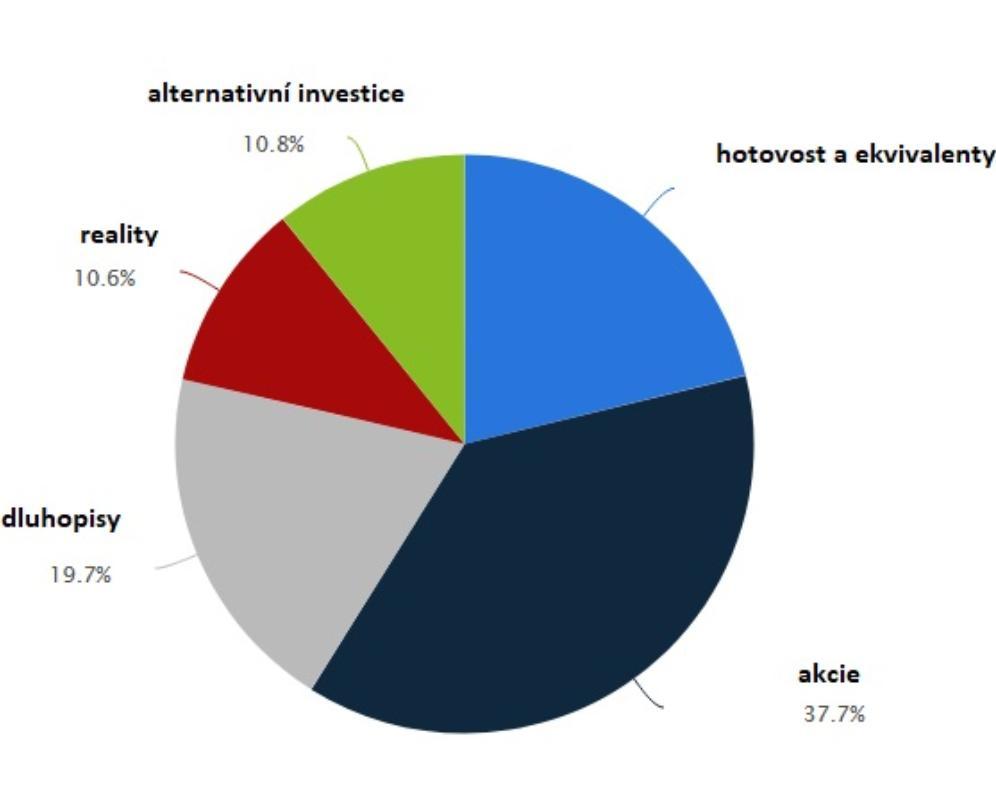

Když se smíříme s tím, že investování pouze do nemovitostí nebo zlata nebo kryptoměn nemůže být naše jediná strategie, protože takové jednostranně zaměřené portfolio je velice rizikové a přitom výnos není nejvyšší, jakého můžeme dosáhnout, tak si řekneme, do čeho bychom měli ještě investovat. Na úvodním obrázku se můžete inspirovat, jak může rozdělení různých aktiv ve vašem portfoliu vypadat. Tomuto rozdělení investic se říká diverzifikace. Přijde vám, že na takové portfolio potřebujete hodně peněz? Díky různým možnostem, které současný finanční trh nabízí, můžete mít krásně rozložené investice i s malými částkami.

Investování menších částek na delší dobu vám přinese mnohem víc, než investování větších částek na krátkou dobu. Chcete příklad?

1) Když si začnete šetřit na důchod včas a posíláte si do investic každý měsíc 1 000kč, tak za 30 let zainvestujete 360 000kč (12 plateb ročně po dobu 30 let) a při 7% ročním zhodnocení z nich budete na konci mít 1 227 087,49kč.

2) A naopak pokud to necháte na poslední chvíli, peníze si syslíte na běžném nebo spořícím účtu a zainvestujete těch 360 000kč až 10 let před důchodem, tak z nich budete mít při stejném 7% zhodnocení jen 708 174,49kč.

To nejsou žádné fígle, ale pouze finanční matematika a kouzlo složeného úročení.

Je důležité si uvědomit, že také likvidita hraje významnou roli při rozhodování. Co je likvidita? Likvidita nám říká, za jak dlouho se dané investiční aktivum dá přeměnit zpět na hotové finanční prostředky. Rozlišujeme dobře likvidní nebo hůře likvidní aktiva. U hůře likvidní investice očekáváme vyšší výnos (nemovitost v neatraktivní lokalitě, penzijní spoření, stavební spoření) - její prodej nebo vystoupení z ní totiž zabere delší čas nebo nás může stát hodně peněz a mezitím vám může utéct jiná příležitost.

Finanční trh nabízí spousty možností, do čeho investovat a s dobrou likviditou. Můžete si nyní říct, že začnete investovat 1000kč měsíčně a třeba za rok si ty peníze v případě nouze můžete zase vybrat. Je to lepší strategie, než kterou má většina českých občanů, protože si nechávají peníze volně ležet v bance na běžném účtu, takže jejich peníze stále ztrácejí na hodnotě, přestože by je mohli velice snadno investovat. K 31.12.2022 totiž podle dat ČNB měli občané ČR uloženo v bankách na běžných účtech 2 415 123 000 000kč. To je částka vyšší, než kolik jsou státní výdaje za rok. Myslíte, že ty peníze potřebují na nějaké nenadálé výdaje? Těžko. A představte si, že by je najednou všichni utratili, to by teprve byla inflace.

Ztrácíte se, ale chcete se také postarat o svojí budoucnost? Přidejte se k desítkám klientů, kterým spravuji desítky milionů korun a můžeme se sejít. Ukážu vám, jak s klienty investujeme a ukážu vám i reálná portfolia (samozřejmě ale anonymně), abyste viděli, jak by se mohly vyvíjet i vaše investice.

Autor: Vlastimil Chvoštík

Jsem poradce, ne prodejce.

Radím, neprodávám.